#019

2022.8.8

Q.老後2,000万円問題ってホント?人生100年時代なのに年金をあてにできない…

理想の老後生活を送るためにはいくら貯金すればいいの?

老後までに2,000万円を貯金なんて…

今を生きるだけでも精いっぱいなのに、

人生100年時代を生き抜くなんてできるの?

老後2,000万円問題とは?そもそも一生にかかるお金はいくら?

Twitterでも話題になった#老後2000万円問題。「老後にかかる資金が2,000万円足りない」という金融庁の報告書の内容に、将来への不安を感じた方も多いのでは?

そもそも老後2,000万円問題とはなんでしょうか。2019年に発表された金融庁の金融審議会「市場ワーキング・グループ」による試算の報告で、「老後20~30 年間で約1,300 万円~2,000 万円が不足する」という話題になった問題のことです。前提条件として、夫65歳以上、妻60歳以上の無職世帯で毎月5.5万円の赤字が生じる場合、夫95歳、妻90歳になるまでの30年間で約2,000万円が必要という結果が試算されました。

人生100年時代といわれる超高齢化社会へ突入し、1950年代初めには男女ともに60歳前後だった平均寿命は、2050年には女性が90歳を超えると予想されています。また、近年働き方が多様化してきたこともあり、1つの企業で長く勤める人が減ってきた結果、退職金の給付額も減少しているといわれています。従来のように退職金と年金で暮らす、というイメージに当てはまらないケースも増えてくるかもしれません。「90歳なんて自分は関係ない」と思わずに、老後の生活設計を考えておく必要がありそうです。

そこで、「生涯どのくらいお金が必要なの?」「貯金額の目安は?」という疑問に対し、生涯支出と将来の備えについて、FP(ファイナンシャルプランナー)の荒木千秋先生に教えてもらいました!

「生涯支出は、ライフコースによって変化します。個人によっても差が出るため、仮にA子さんが、27歳から平均寿命※まで生きた場合の支出を見てみましょう」(荒木先生)

※日本の平均寿命は女性が87歳、男性が81歳 (厚生労働省・平成29年簡易生命表)

A子(27歳・女性)

- ・職業:日系メーカー・事務

- ・年収:350万円

- ・定年まで働ける環境(定年は60歳)

- ・退職金制度あり

A子さんが27歳から平均寿命まで生きた場合の支出

※A子さんと夫、ともに定年は60歳とし、平均寿命までの支出を計算して算出。

※②は、夫の年収が400万円の設定で算出。夫婦2人の生活の場合は、余裕のあるライフスタイルを想定しているため、生活費・被服費などを多めに見積もり、③の場合と同額で算出しています。

※③は、子ども1人を出産し、小学校から高校まで公立、大学は私立に通わせた場合を想定しています。

「病気や事故で働けなくなった場合は、+αで支出が増えることが想定されます。A子さんの場合は、会社の健康保険に加入しているので、万が一のときは、傷病手当金※を受け取ることができます」と荒木先生。

また、民間の保険でも「就業不能保険」が登場していますが、“一定期間以上の入院”“精神障害2級以上”といった、厳しい条件が課されている場合が多いようです。そのため、保険金を支払うよりは、貯金で万が一に備えたほうがよいでしょう。

※病気やケガで4日以上仕事に就けない場合、最長1年6カ月間、給料の2/3を受け取ることができます。

老後は2,000万円で安心?60歳までにためておきたい貯金額の目安

ここで気になってくるのが、“年金だけでは老後に2,000万円足りなくなる”という報告書の数字。この2,000万円という数字の根拠となった総務省の家計調査では、老後の夫婦2人のひと月あたりの平均的な支出額が26.4万円と算出されていますが、実際のところ、いったいいくら貯金すれば、安心して老後を迎えられるのでしょうか?

A子さんが老後に備える場合の貯金額の目安

※A子さんと夫、ともに定年は60歳とし、平均寿命までの支出を計算して算出。A子さんと夫に、退職金がある場合は、上記の貯金額目安から退職金を引いて計算します。

※②~⑤はすべて1世帯あたりの目安。

※⑥は、子どもが小学校進学と同時にパートを始め、扶養範囲内である年収100万円と仮定した場合の算出になります。

夫婦共働きの場合は、出産後の選択肢によって貯金額の目安が分かれます。出産後、復職した場合は、2人分の国民年金と厚生年金が受け取れるため、そこまで貯金が多くなくても大丈夫です。反対に復職しない場合は、共働きする夫婦に比べて年金の支給額が少ないため、貯金が多く必要になります。

また、貯金だけでは備えが不安な方は、私的年金の「iDeCo」を利用するのもひとつの手です。

「iDeCo」は、毎月5,000円から60歳まで積み立てが可能な公的制度。最大のメリットは、節税ができること。掛け金と収入に応じて、所得税と住民税が軽減されます。

(例)年収350万円のA子さんが月5,000円を積み立てた場合

税控除額9,000円 (内訳:所得税3,000円 / 住民税6,000円)が戻ってきます。

※iDeCo公式サイト「かんたん税制優遇シミュレーション」を利用

1年間に必要な手数料は、2,000円から金融機関によってさまざま。銀行よりも手数料の安いインターネット専業の証券会社で口座を開設することをおすすめします。

「余計な支出を減らす」「お金をためる」以外にも、少額からできる長期分散投資の「お金を増やす」という手段があることは覚えておきたいところ。具体的運用方法などはFPに相談したり検索してみたりしてください。

なかなか貯金ができない…どうすればいい?

退職金を老後の資金に充てても、それ以外に相当の貯金が必要になることが分かりました。例えば、仮にA子さんが生涯未婚の場合、60歳を定年とすると、毎月約2.5万円※の貯金をする必要があります。※退職金1,500万円と想定。退職金と別で貯金したい月額

「でも毎月決まった額を貯金するのはなかなか難しい……」と、頭を抱えている方も多いのでは?

荒木先生は「貯金に苦手意識がある人は、まず自分が“何にお金を使っているのか”1カ月の支出をチェックしてみましょう」とアドバイス。

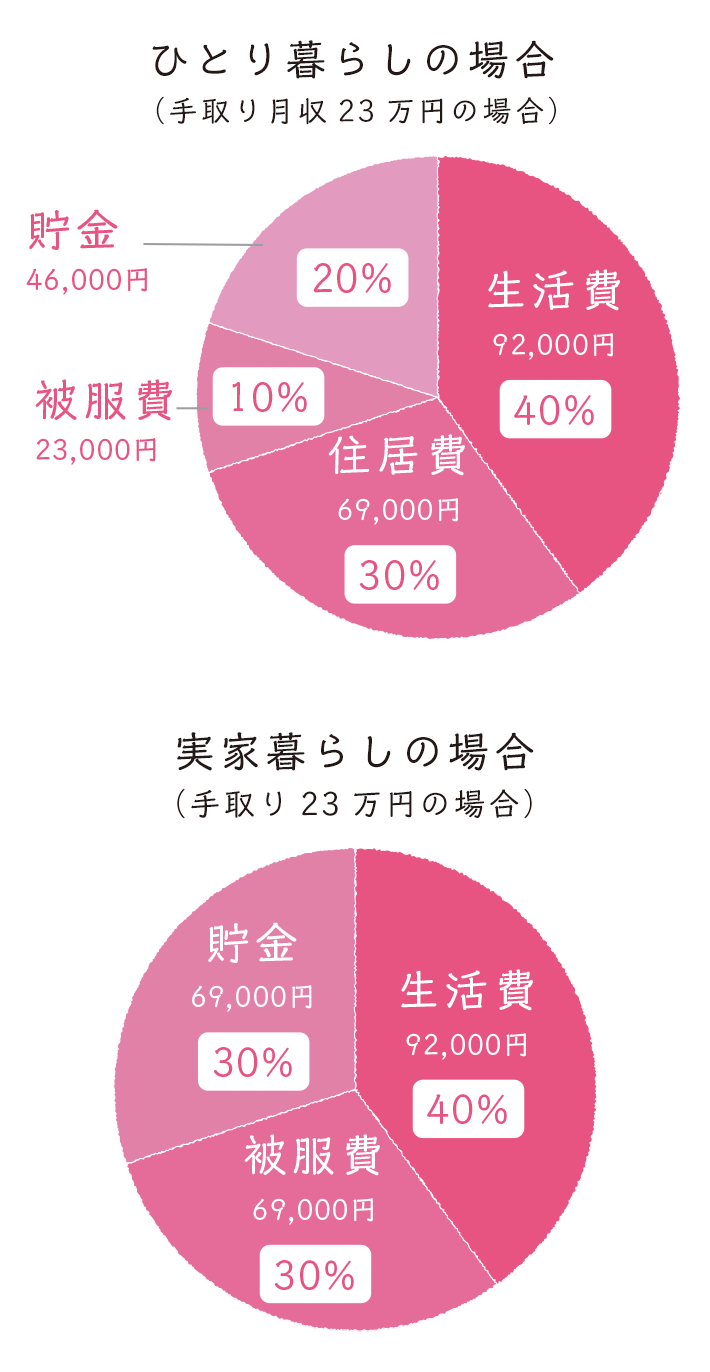

大切なのは、毎月“貯金し続けられる支出バランス”を見つけることです。まずは、理想的な支出例を参考に、収入に対して支出のパーセンテージを大幅に超えている項目がないか確認してみましょう。

理想的な支出例

※年収350万円、毎月の給与が手取り23万円の場合のシミュレーションです。

※生活費は、交際費を含む食費・消耗品・通信費など、被服費は、美容代・趣味を含んでいます。

※貯金は、手取りの20%を貯金する場合、うち10%は、目先の旅行代や娯楽費としての貯金を想定しています。

「理想は毎月の収入の7~8割が支出、2~3割を貯金に回すことができるバランスですが、映画が好きな人、食べ歩きが趣味の人など、何にどのぐらいお金をかけたいのかは人それぞれだと思います。

ポイントは、“後悔する支出をいかに減らせるか”です。ひと月の支出を振り返ることで、節約できる項目が見えてきます。まずは収入の1割からでも構いません。楽しく貯金ができるバランスを見つけてみてください」

まとめ

- 生涯にかかるお金・貯金額の目安は…

-

・ 生涯にかかるお金は「1億3,000万円+α~」

・ 老後の備えは退職金や年金だけでは足りないので貯金が必須

・ 理想は毎月の収入の7~8割が支出、2~3割を貯金に回すこと

・ 貯金のコツは“使い過ぎている項目”を見つけること

※ただし、生涯にかかるお金や老後を生き抜くために必要な貯金額は、個人やライフコースによって変化します。

安定した老後を過ごすためには、貯金は必須のようです。まずは毎月、続けられる金額から貯金を始めてみませんか?

20の質問に回答するだけ

解消のヒントが見つかる

- あなたの基本性格

- 日常生活や職場での傾向・

クセを9つのタイプから診断!

- 生き方のヒント

- あなたの不安や悩みに

大きく影響している

モヤモヤの種類とアドバイス

- キャリアのヒント

- 仕事の不満を解消する

満足度UPのポイントを紹介

識者プロフィール

- 荒木千秋(あらき・ちあき)

- ファイナンシャルプランナー。大学卒業後、2つのメガバンクに勤務。のべ2,000人以上の投資相談業務を経験後、神戸大学経済学研究科に進学。FPとして独立後は、自身と同年代の女性を中心にお金に関する相談や、女性向けWeb媒体での執筆、投資セミナーの講師を務める。著書『「不安なのにな~んにもしてない」女子のお金入門』(講談社の実用BOOK)。