転職したら「今より年収が上がったらいいな」「今の年収は絶対キープしておきたい」と、現在の年収との差ばかり気にしていませんか?実は知っておきたいのは、あなたのライフプランをかなえるための「必要年収」との差なのです。

「必要年収」って何?なぜ転職する前に知っておいた方が良いの?

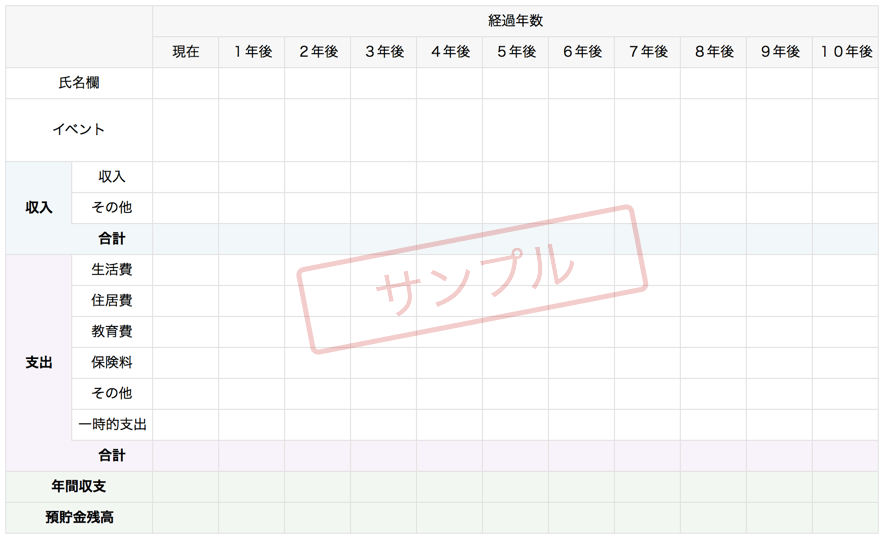

「必要年収」とは、日常生活やライフイベントにおける支出により、家計全体の預貯蓄残高がマイナスにならないように確保すべき年収のことです。必要年収は、項目に沿って計算する「かんたんシミュレーション」と、家族構成、住宅購入希望の有無などライフイベントを反映し、資金収支と預貯金残高をキャッシュフロー表化して計算する「詳細シミュレーション」で知ることができます。

「詳細シミュレーション」では、何歳時点の生活はゆとりがある、危険度が高いなど予測することができます。もし、できあがったキャッシュフロー表の預貯蓄残高がマイナスになる場合は、マネープランやライフプランの見直しを行い「収入を増やす」か「支出を減らす」判断をしましょう。転職する前に自分の「必要年収」を知っておくと、「”転職後の年収“と”必要年収“が大きくかけ離れ、ライフプランをかなえるお金が不足する」という事態を防ぐことができるでしょう。

1.かんたんシミュレーション

下記項目に沿って計算すると、必要年収の目安がわかります。

※収入からは税金・社会保険料として約20%が差し引かれるため、税金・社会保険料分を手取り給与収入に含めた金額を必要年収としています。

{(毎月の支出×12カ月)+特別支出+理想貯蓄額}÷0.8=必要年収

<例>

{(毎月の支出20万円×12カ月)+特別支出50万円+理想貯蓄額100万円}÷0.8=必要年収約488万円

- 毎月の支出には、生活費・住居費・通信費・保険料・教育費・お小遣い・その他が含まれます。

- 特別支出には、毎月は発生しないけれど、1年を通じて発生する旅行代・帰省費・車の税金や車検代・固定資産税・冠婚葬祭費・保険の年払い・教育費などを見積もります。

- 理想貯蓄額には、少なくとも毎年貯めたい金額を見積もります。

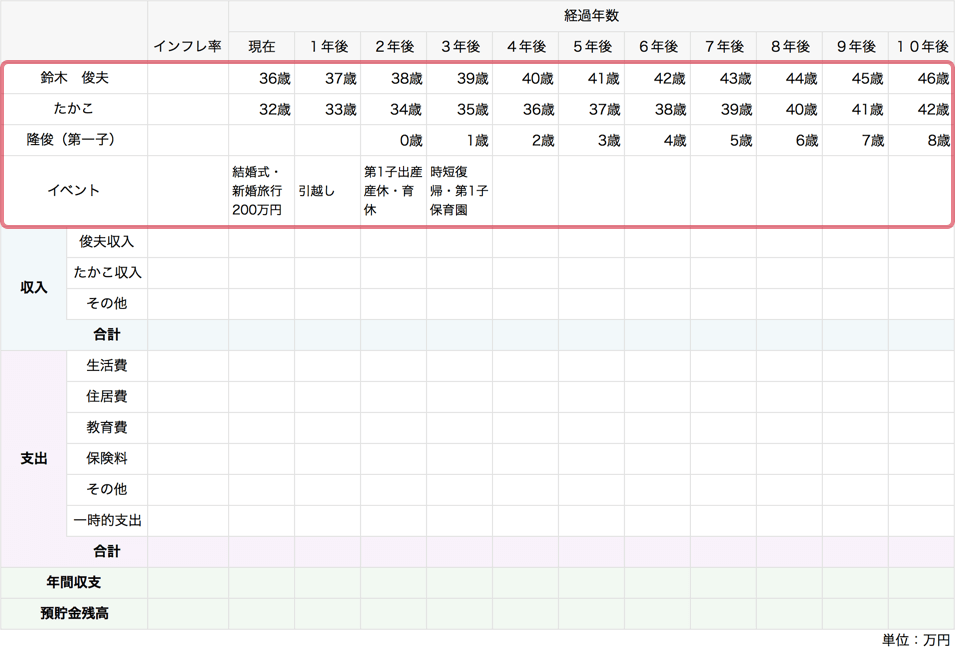

2.詳細シミュレーション

入力ガイドに沿ってキャッシュフロー表を作成すると、より詳細な必要年収がわかります。

キャッシュフロー表 入力ガイド

”お金の自由度が高い一人世帯“や”収入に安定感のあるダブルインカム“は、何に注意すべき?

次に、ファイナンシャルプランナーが、一人世帯の男性と、ダブルインカムの女性の「必要年収」を査定しました。どんな点に注意しながら必要年収を出せばよいかチェックしていきましょう。

結婚や住宅購入は考えておらず ”お金の自由度が高い一人世帯“

鈴木 俊夫さん(仮名)

36歳/男性/独身/職業: ITエンジニア

年収:600万円(手取り給与収入:480万円)、定年60歳、退職金制度なし

現在の生活スタイル/希望のライフプラン

- 食事はほとんど外食。週2~3回は飲みに行く。

- 食費は高いが、友人との付き合いは減らしたくないし、ケチケチした生活はしたくない。

- 老後も今の生活水準を保ちたい。

- 趣味は、時計のコレクション。1個10万円~100万円ほど。気に入ったものは買いたい。

- 友人が多く、結婚願望やマイホーム願望はない。

- 今の預貯蓄残高は200万円。収入の割に貯金ができていないのが悩み。

| 収支状況 | 毎月 | 一時的 | 年間合計 |

|---|---|---|---|

| 収入 | 35万円 | 60万円 | 480万円 |

| 生活費 | 17万円 | - | 204万円 |

| 住居費 | 12万円 | - | 144万円 |

| 教育費 | - | - | - |

| 保険料 | 2万円 | - | 24万円 |

| その他 | - | 30万円 | 30万円 |

| 支出合計 | 31万円 | 30万円 | 402万円 |

| 収支 | 4万円 | 30万円 | 78万円 |

- 鈴木さんの必要年収はいくら?

-

FPが査定した必要年収は…652万円 現在の年収との差 +52万円

現在独身で、結婚や住宅購入などのライフイベントを想定しておらず、お金の自由度が高い一人世帯が、見落としやすいのは「老後資金のための貯蓄」です。36歳の平均余命は約46年。82歳の寿命までは家計をプラスに保ちたいところですが、そのために今からどれくらい貯蓄すればよいのでしょうか。

鈴木さんの現在の収支差額は年間78万円(キャッシュフロー表★1参照)。毎年貯蓄はできています。しかし、老後の会社員男性の平均年金額は約200万円(※)に対し、鈴木さんの現在の年間支出は約400万円と多額なため、老後の家計は赤字になっています。(キャッシュフロー表★2参照)

そのため、給与収入がなくなり年金収入に切り替わる65歳以降に毎年200万円の赤字が出ても、耐えられるだけの貯蓄を65歳時点に蓄えておくことが必要です。

65歳から82歳までの17年間で不足する金額は3,400万円(200万×17年)。さらに、60歳から65歳までの無収入期間を考えるとさらに2,000万円(400万×5年)が必要なので、単純計算でも60歳時点で5,400万円の貯蓄が必要ということがわかります。

現状の貯蓄ペースでは、60歳時点で5,400万円貯蓄することが難しいため、「支出を減らす」か「収入を増やす」判断をしなければなりません。

もし、支出を減らしたくないということでしたら、60歳から65歳までの無収入期間をなくし、65歳まで再雇用で働いてみてはどうでしょうか。この場合、65歳時点で貯める金額は3,400万円で済むので、36歳~65歳までの29年間は、毎年120万円貯めると良いことがわかります。(3,400÷29≒120万円)

以上より、老後も今のライフスタイルを維持し続けるなら、年収652万円を目安に転職先を探すとよいでしょう。{(毎月の支出31万円×12カ月)+特別支出30万円+理想貯蓄額120万円}÷0.8=652万円

※厚生労働省年金局「平成25年度厚生年金保険・国民年金事業の概況」より。女性会社員の平均年金額は約123万円

<ご注意>

- 将来の貯蓄シミュレーションでは、給料や物価の上昇を1%と仮定して計算していますが、上昇率は変動する可能性があります。

- 今回のシミュレーションにおいては、住居費や保険料、通信費などの支出の見直しは一切考慮していません。

収入は安定。でも支出が多い”ダブルインカムの二人世帯“

後藤 恭子さん(仮名)

32歳/女性/既婚/職業: 経理職

年収:450万円(手取り給与収入:360万円)

現在の生活スタイル/希望のライフプラン

- 夫は32歳の営業職で年収513万円(手取り給与収入は410万円)。

- 36歳までに子ども2人を出産したい。

- 子どもが2人とも高校から私立に行くことも考えて教育資金を貯めたい。

- 今の職場は終電で帰ることもある。仕事は定年まで続けたいが、子どもが小さいうちは保育園のお迎えのために時短勤務で帰れるような働き方をしたい。

- ビジネススクールやヨガ教室など、趣味・スキルアップの費用が夫婦合わせて月10万円以上掛かっている。

- 今の預貯蓄残高は夫婦合わせて400万円。結婚式・新婚旅行で貯蓄を取り崩したばかり。

| 収支状況(夫婦合算) | 毎月 | 一時的 | 年間合計 |

|---|---|---|---|

| 収入 | 50万円 | 170万円 | 770万円 |

| 生活費 | 25万円 | - | 300万円 |

| 住居費 | 10万円 | - | 120万円 |

| 教育費 | - | - | - |

| 保険料 | 2万円 | 12万円 | 36万円 |

| その他 | - | 30万円 | 30万円 |

| 支出合計 | 37万円 | 42万円 | 486万円 |

| 収支 | 13万円 | 128万円 | 234万円 |

- 後藤さんの必要年収はいくら?

-

FPが査定した必要年収は…450万円 現在の年収との差 ±0万円

ダブルインカムの二人世帯が陥りやすいのは、「相手が貯めているだろう」「共働きだから何とかなるだろう」という油断から、収入の割に貯蓄額が少ない状態です。ライフプランをかなえるために「いつ」「何に」「いくら」必要なのか考え、貯蓄目標に合わせた毎月の積立額を貯める仕組みを作りましょう。

後藤さんの場合、子ども2人を育てながら働きたいという希望なので「子ども1人あたりの教育費」と「子育てしながら働く制度」を知っておきましょう。

子ども1人あたりの教育費は、学校教育費と塾や習い事などを含め、幼稚園から大学まですべて公立の場合で約750万円、すべて私立の場合で約2,100万円(※)かかるといわれています。

総額でみると驚く金額になりますが、子どもが生まれたときから、月々1万円を18歳になるまで積み立てると総額216万円、児童手当を積み立てても総額約200万円になります。このどちらかの方法で、国公立大学の学費分、あるいは、私立大学の学費の半額は準備できます。お2人の場合、趣味やスキルアップに使っているお金が大きいため、その一部を教育費の貯蓄にあてれば家計全体への影響は少ないでしょう。

また、子育てしながら働く場合、産前・産後休業中は、出産日以前42日から、出産日後56日までの期間、健康保険から「出産手当金」として、給料の約3分の2を受け取ることができます。また、育児休業中は、雇用保険から「育児休業給付金」として、当初半年は給料の約3分の2、半年後から1歳を迎えるまでは給料の半分を受け取ることができます。(キャッシュフロー表★3参照)

これらの制度を活用し、貯蓄の仕組み作りをすることで、給料年収450万円であれば、仮に子どもが就学するまでの数年間、時短勤務により一時的に給与収入が減ったり、子ども2人を高校から私立に通わせたとしても、将来家計が破たんすることはなさそうです。

これらを踏まえ、後藤さんの場合、もし転職するなら現在と同じ年収450万円を目安に転職先を探すとよいでしょう。

<ご注意>

- 将来の貯蓄シミュレーションでは、給料や物価の上昇を1%と仮定して計算していますが、上昇率は変動する可能性があります。

- 今回のシミュレーションにおいては、住居費や保険料、通信費などの支出の見直しは一切考慮していません。

- 将来のシミュレーションでは、産休・育休半年の期間を9カ月、育休期間を3カ月と仮定しています。

まとめ

「今より年収が上がったらいいな」と求人をなんとなく探すのではなく、自分に本当に必要なお金(必要年収)はいくらなのか希望条件を整理すると、入社後、金額面でのギャップが少なくなり、満足度の高い転職につながりやすいでしょう。

また、「必要年収」がクリアになったら、「転職後の年収」も併せてチェックしましょう。PCやスマホで手軽に知りたいひとは「年収査定サービス」を、dodaのキャリアアドバイザーに直接会って、より詳しく話を聞きたいひとは、「エージェントサービス」を利用するとよいでしょう。

- 業界に精通した転職のプロに年収やキャリアの相談ができる

- エージェントサービスに申し込む(無料)