転職Q&A(お金)#退職一時金・企業年金

Q. 確定拠出年金は、転職・退職後どうなりますか?

来月転職することになりました。現在の勤務先で確定拠出年金に加入しています。これまでに積み立てた分は60歳まで引き出せないとも聞きますが、ここで積み立ててきた資産は、転職に伴ってどうなりますか?何か手続きは必要でしょうか。退職金やiDeCoとの違いもよく分からないので、確定拠出年金について詳しく教えてください。(27歳/男性)

A.退職後の進路によって移換手続きが必要です。原則として60歳まで引き出し不可ですが、脱退一時金を受け取れるケースもあります。

確定拠出年金には企業型確定拠出年金(以下、企業型DC)と個人型確定拠出年金(以下、iDeCo)の2種類があり、質問者様が加入している制度は企業型DCです。

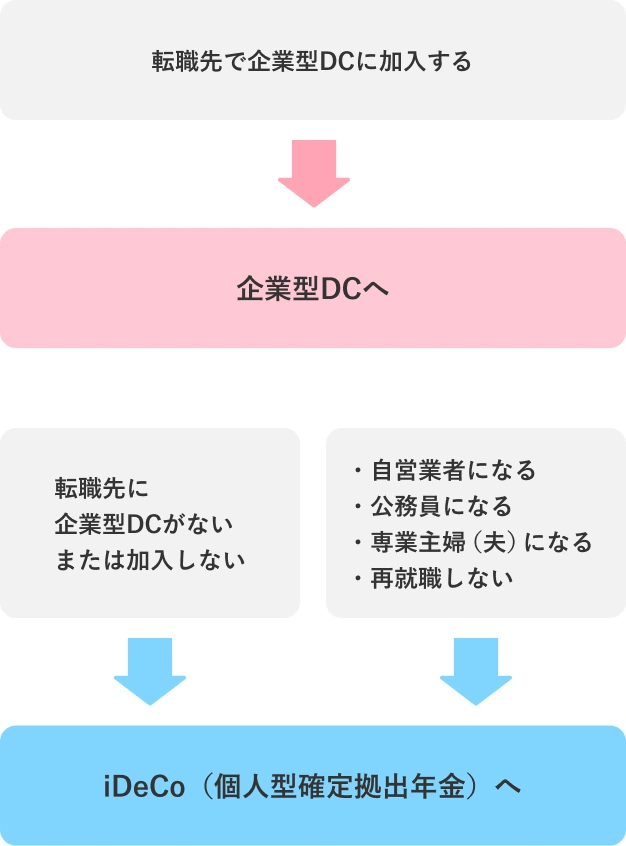

現在勤務している会社を退職した場合、転職先の会社に企業型DCがあるかないかで手続き内容が変わります。また、公務員や自営業者、専業主婦(夫)になる場合や再就職しない場合でも手続きが異なります。

年金資産を引き出すのは60歳まで原則不可となっていますが、60歳未満でも一定の条件を満たしている場合は積み立てた年金資産を、脱退一時金として受け取ることができるケースもあります。

詳しく見ていきましょう。

退職後の確定拠出年金の手続き

確定拠出年金(企業型DC)加入者が退職する際、その後の進路によって手続きが変わってきます。主に以下3つのケースがあります。

- 転職先に企業型DCがある場合

- 転職先に企業型DCがない、または加入しない場合

- 再就職しない、または公務員・自営業者・専業主婦(夫)になる場合

順番に見ていきましょう。

転職先に企業型DCがある場合

転職先に企業型DCがある場合は、その会社の企業型DCに加入することができます。ただし、会社によっては企業型DCの加入範囲に制限をかけている場合もあります。加入可能な範囲を職種・勤続期間・年齢などで限定していることもあるため、ご自身が加入できるかを転職先に確認してください。

転職先の企業型DCに加入する場合、これまでに積み立てていた資産は、一度売却・現金化され、転職先が指定した商品に自動的に配分されます。ご自身が運用したい商品への買い替えが必要になるため、転職前に運用していた商品に掛金を拠出できるとは限りません。転職前と転職後で掛金を拠出する商品が変わる可能性があることを覚えておきましょう。

転職先の会社が企業型DCのみの運営をしている場合、拠出できる金額は月額55,000円までです。ただし、転職先の会社が企業型DCのほかに、確定給付企業年金(以下、企業型DB)を運営している場合は、「月額55,000円から企業型DBの掛金相当額を差し引いた金額」になります。例えば、企業型DBの掛金相当額が月額11,000円の場合、企業型DCの拠出できる金額は月額44,000円です(企業型DBの掛金相当額は制度によって変わりますので詳しくは会社のご担当者にご確認ください)。

これまでの積立額を転職先の企業型DCに移し替える手続き(この手続きを「移換」という)は会社が主導で行ってくれることがほとんどですが、商品は会社が指定する中からご自身で選ぶことができます。ご自身にとって最適な商品を選びましょう。

転職先に企業型DCがない、または加入しない場合

転職先に企業型DCがない、または加入しない場合は、iDeCoに移換することができます。

iDeCoへの移換手続きは、企業型DCの資格喪失の通知を受け取ってから6カ月以内に行わなければなりません。期限内に手続きが完了しなかった場合は、これまでに積み立ててきた資産が国民年金基金連合会に自動的に移換されてしまいます。自動移換されると資産が運用されなくなるだけでなく、管理手数料も発生するため、別途費用が必要になってしまうのです。ご自身に不利益とならないよう、できるだけ早めに手続きをしておきましょう。

iDeCoへの移換手続きは、次の書類を用意しておくとスムーズに完了します。

- 基礎年金番号

- 確定拠出年金の加入者資格喪失のお知らせ(*名称は書類発行会社により多少異なります)

- 掛金引き落としに登録している口座の情報

書面またはオンラインで申し込みができ、審査から移換手続きが完了するまでは2カ月ほどかかります。iDeCoで掛金の拠出を継続するか、資産を移すだけにするかは、ご自身で選択可能です。

再就職しない、または自営業者・公務員・専業主婦(夫)になる場合

退職後に再就職しないまたは自営業を営む場合、公務員になる場合、専業主婦(夫)になる場合は、企業型DCからiDeCoに移換することができます。手続き内容も前項と同様です。しかし、掛金の拠出限度額がそれぞれ異なります。

再就職しない・自営業を営む場合のうち、海外に住んでいる方や国民年金保険料の免除を受けている方は、原則新たな掛金の拠出ができないため注意してください。ただし、以下の条件を満たす場合に限り、加入することができます。

■海外居住者の場合

- 日本国籍を有する20歳以上65歳未満で国民年金の任意加入被保険者

- 65歳未満の第2号被保険者

- 第3号被保険者

■国民年金保険料の納付を免除されている場合

- 障害基礎年金を受給されている方

| 退職後の進路 | 拠出限度額(月額) |

|---|---|

| 再就職しない・自営業を営む場合 | 68,000円 |

| 公務員になる場合 | 20,000円 |

| 専業主婦(夫)になる場合 | 23,000円 |

退職して確定拠出年金の手続きを何もしないとどうなる?

企業型DCは、加入資格喪失の翌月から6カ月以内に手続きをしないと、自動移換されてしまいます。自動移換とは、これまで積み立ててきた資産が現金化され、国民年金基金連合会に自動的に移されてしまうことです。

自動移換された際は、以下のようなデメリットが生じます。

- 資産運用がされない

- 管理手数料を請求される

- 老齢給付金の受給可能年齢が遅くなることがある

請求される管理手数料の金額は以下のとおりです。

| 請求項目 | 手数料額 |

|---|---|

| 自動移換されるときの手数料 | 3,300円 |

| 自動移換中の管理手数料 | 52円/月(自動移換して4カ月以降からの請求) |

| iDeCo・企業型DCへの資産移換 | 1,100円(移換先の機関により手数料が別途かかる場合もある) |

| 脱退一時金・死亡一時金の受け取り | 4,180円 |

上記とは別に、国民年金基金連合会から「自動移換される際の手数料」として1,048円、「iDeCoに資産移換する際の手数料」として2,829円がかかります。

せっかく積み上げた資産を減らしてしまうことになるため、自動移換されるまでの6カ月の間に必ず手続きを行いましょう。

企業型DCと退職金・iDeCoの違い

企業型DCと退職金・iDeCoの違いについて解説します。

企業型DCは、退職金やiDeCoと同じような意味合いに取られてしまうことが多いですが、それぞれ異なる意味を持っています。3つの制度の意味を理解し、将来の自助努力による資産形成の手段として、うまく活用することが大切です。

企業型DCと退職金の違い

企業型DCと退職金は、受給した金銭を「老後の生活資金に役立てることができる制度」という観点では同じ意味を持っています。簡単にまとめると、企業型DCの主導権を握っているのは個人、退職金の主導権は会社です。詳しく見ていきましょう。

【企業型DC】

企業型DCは老後資金の形成が目的の制度で、60歳以降に一時金または年金形式で受給できる制度です。掛金の拠出は加入者か会社、もしくは共同で行い、共同の場合は加入者掛金の全額が所得控除の対象になります。加えて運用期間中の、利息・配当・運用益が非課税になる点が特徴です(マッチング拠出制度の場合)。

受給する際は、一時金で受け取る場合は退職所得控除、年金形式で受給する場合は公的年金等控除の対象になります。万一、会社が倒産しても積立金は社外で保全されているため、安全性が高いといえるでしょう。

【退職金】

退職金は、会社を退職する際に金銭を一括で受け取るため、退職後の生活資金として活用できます。退職金を受給した際は、退職所得控除の対象となる点が特徴です。

掛金を会社が負担するため、万が一会社が倒産してしまった場合は、退職金を受け取れないという恐れがあります。また、勤続年数で退職金額が増えていくため、年数が5年未満などと少ない場合は、受給金額が少ないかまったくない可能性があります。

企業型DCとiDeCoの違い

冒頭にも登場した確定拠出年金の個人型がiDeCoです。20歳から65歳までの方が加入対象となり、掛金の拠出は加入者本人が行います。掛金の上限は会社員や自営業者、公務員などで異なりますが、掛金の全額が所得控除の対象です。

一方、企業型DCは会社員が加入対象になります。掛金の拠出は会社か加入者本人、もしくは共同で行います。掛金を会社と加入者で共同負担している場合は「マッチング拠出」といい、この場合の加入者掛金は全額所得控除の対象です。

つまり、iDeCoは自助努力で企業型DCは福利厚生の一つといえるでしょう。iDeCoと企業型DCは併用することができるため、老後のリスクをより軽減することができます。ただし、会社員で勤務先の企業型DCマッチング拠出制度を利用している場合、もしくは企業型DCに加入していない場合は併用ができないため、注意してください。

iDeCoについての詳細は、下記の記事で詳しく解説しています。

60歳未満であっても脱退できるケース

企業型DCは、原則60歳まで脱退することができません。しかし、転職先に企業型DCがあるものの、好みの商品が見つからなかったなどの理由があり、転職先の企業型DCに加入しない場合は脱退することができます。脱退した場合は、積み立てた年金資産を「脱退一時金」として請求可能です。

脱退一時金を請求する際は、企業型DCの記録関連運営管理機関もしくは国民年金基金連合会に行います。どちらに請求すべきかを、事前に確認しておきましょう。

脱退一時金を受給するには、以下の条件すべてに該当していなければなりません。

【請求先が企業型DCの記録関連運営管理機関の場合】

<年金資産残高が15,000円以下の場合>

- 企業型DCおよびiDeCoの加入者または運用指図者でないこと

- 企業型DCの加入者資格喪失日の翌月から6カ月を経過していないこと

<年金資産残高が15,000円超の方>

- 企業型DCおよびiDeCoの加入者または運用指図者でないこと

- 企業型DCの加入者資格喪失の翌月から6カ月を経過していないこと

- 60歳未満であること

- iDeCoに加入できないこと(※1)

- 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

- 障害給付金の受給権者でないこと

- 通算拠出期間が5年以内であること、または個人別管理資産額が25万円以下であること

【請求先が国民年金基金連合会の場合】

- 60歳未満であること

- 企業型DCの加入者でないこと

- iDeCoに加入できないこと(※1)

- 日本国籍を有する海外居住者(20歳以上60歳未満)でないこと

- 障害給付金の受給権者でないこと

- 通算拠出期間が5年以内、または年金資産額が25万円以下であること

- 最後に企業型DCまたはiDeCoの資格を喪失してから2年以内であること

(※1)iDeCoに加入できない者とは国民年金第1号被保険者で、保険料の免除を申請している、または、生活保護法による生活扶助を受給していることにより国民年金保険料の納付を免除されている方、日本国籍を有しない海外居住の方、他制度に加入する方(企業型DCに加入する方を除きます)であって月額55,000円からDB等の他制度掛金相当額を控除した額がiDeCo掛金の最低額を下回る方を指します。

【監修】ゆめみ労務管理事務所(ゆめみろうむかんりじむしょ)/代表 関口 恵太(せきぐち・けいた)

平成3年群馬県生まれ。学生時代に社会保険労務士の存在を知り、開業を目指すため資格を取得。社会保険労務士法人に勤めた後、27歳でゆめみ労務管理事務所を開業。マネーフォワード公認社労士としてクラウドを活用した人事・労務の課題解決、給与設計、助成金申請を得意とする。埼玉県熊谷市を拠点としながらも全国の顧問先を多数抱え持つ。うた行政書士事務所 代表行政書士も兼任。

- 今のあなたの適正年収を調べてみよう(約3分)

- 年収査定をする

- あなたは何を大切にするタイプ?診断で適職探しのヒントを見つけよう

- 転職タイプ診断

- 転職活動しようかな…と思ったらまずは相談&転職の情報収集を

- エージェントサービスに申し込む(無料)

合わせて読みたい

バックナンバー

- #すべて

- #給与

- #ボーナス

- #年金

- #雇用保険

- #健康保険

- #税金

- #退職一時金企業年金

- #手続き

- #その他の福利厚生

- 転職1年目でもボーナスはもらえる?入社後いつからもらえる?

- ボーナス(賞与)はいつ支給される?種類や金額の目安など基本の解説!

- ボーナス(賞与)の手取り金額の計算方法

- 慶弔休暇とはどんな制度ですか?誰でも取得できますか?

- 社会保険完備とは?求人における社会保険ありとの違いを解説!

- 住宅手当(家賃手当)とは?家賃補助との違いや支給条件、課税対象の範囲など詳しく解説!

- 特別徴収とは? 普通徴収との違いや転職時の住民税の切り替え方法は?

- 転職後、住民税の納付書が届いたのはなぜですか?支払う必要がありますか?

- 転職するとき、年金の手続きはどうすればよいですか?

- 離職期間中の国民年金はどうなりますか?失業中は免除制度があると聞いたのですが…

- 会社都合で退職する場合、失業手当(失業給付金)の給付の手続きはどうすればいいですか?失業保険の手当がもらえるのはいつから?

- 転職するとき、健康保険の手続きはどうすればよいですか?

- 転職先の健康保険の給付内容をチェックするときのポイントは?

- 失業期間中に病気やケガをした場合はどうなりますか?

- 社会保険料の計算方法は?年俸制と月給制では金額は変わるのでしょうか?

- 転職すると、退職後、今まで給与から控除されていた住民税はどうなりますか?

- 退職一時金にはどのような税金がかかりますか?計算方法を教えてください。

- 企業年金とは、どのような制度なのですか?

- 企業年金は、退職一時金にするのと企業年金のまま受給するのではどちらがよいですか?

- 退職給付制度にはどのようなものがあるのでしょうか?

- 退職すると確定拠出年金はどうなりますか?

- 転職すると財形貯蓄はどうなりますか?

- 転職すると持ち株会で購入した株式はどうなりますか?

- 転職すると給与天引きで加入していた団体保険はどうなりますか?

- 給与天引きで加入している団体扱い保険は、転職後どのような手続きが必要ですか?

- 転職すると今まで住んでいた社宅はどうなりますか?

- 「月給」「月収」とは?意味に違いはあるの?

- 「歩合制」ってどんな仕組み?メリット・デメリットを教えてください

- 「基本給」とはどういうもの?「月収」「月給」や「手取り」とどう違うの?

- 「定期昇給」って何?「ベースアップ(ベア)」との違いは?

- 転職時に年金の切り替え手続きを忘れてしまった…どうすればいい?

- 年収とは?年収を聞かれたら、総支給額・手取り額、どっちを答えたらいい?

- インセンティブとは?どんなものがあるの?簡単に教えてください。

- インセンティブと賞与(ボーナス)の違いって何?

- インセンティブには税金がかかるの?

- iDeCo加入中に転職した場合、手続きが必要ですか?必要な場合は何をしたらいいですか?

- 住宅ローン返済中に転職する場合、必要な手続きはありますか?

- 昇給とは?昇給の種類ってどんなものがありますか?

- 就業促進定着手当とは?どのような手当でしょうか?

- ベースアップ(ベア)とはなんでしょうか?分かりやすく教えてください。

- 給与(給料)明細の見方が分かりません。用語の意味や見るべき項目を教えてください。

- 深夜手当(深夜割増手当)とは?計算方法を教えてください。

- 広域求職活動費とは、どのような制度ですか?退職前の活動でも受給対象になりますか?